Diseño de Carteras: Diversificación en estrategias Momentum

- Rafael Ortega

- 29 sept 2020

- 7 Min. de lectura

La reciente volatilidad en los mercados ha causado que muchos inversores que siguen estrategias de momentum o seguimiento de tendencias para conformar su asignación de activos tuvieran que contener la respiración y tener mano de hierro a la hora de gestionar sus carteras.

Muchos de estos sistemas, en especial los más populares, nos obligan a realizar movimientos bruscos y repentinos. Observar esos cambios bruscos en una simulación no produce ningún efecto en nuestra psique. Parece fácil, sin embargo, tener que ejecutarlos frente a la incertidumbre en la vida real puede convertirse en una tarea titánica.

Periodos como el último trimestre de 2018 o el primer semestre de 2020 resaltan los frecuentemente olvidados riesgos de especificación de estas estrategias: la sensibilidad del desempeño de una estrategia relacionada con su implementación específica.

En este nuevo artículo de la serie sobre diseño de carteras escrita en colaboración con Ignacio Villalonga de Zona Quant vamos a estudiar el efecto de variar periodos de entrada y tipo de señal para un sistema simple de momentum o inercia.

Como veremos, tras ligeras modificaciones, los resultados cambian considerablemente. A largo plazo estas diferencias pueden llegar a ser muy sustanciosas.

Este efecto, generado por pura suerte, tiene el potencial para hacer que tanto inversores particulares como asesores o gestores terminen su carrera como héroes o villanos.

Momentum Académico: Rentabilidad a 12 meses.

Una de las implementaciones de estrategias momentum más popular consiste en medir a principio de cada mes el retorno a 12 meses del activo escogido para invertir. Si el retorno es positivo nos mantendremos invertidos hasta el próximo arranque del mes. Si el retorno es negativo pasaremos este tiempo fuera del mercado.

Si simulamos los resultados de esta estrategia sobre la mayoría de índices de renta variable tenderemos a obtener buenos resultados, ya que el tipo de tendencias que se han manifestado durante las últimas décadas han tendido a ser de medio largo plazo. Por tanto, una estrategia diseñada para capturar este tipo de tendencias nos hubiera permitido participar de las tendencias positivas y, sobre todo, evitar buena parta de las negativas. Todo esto, como es natural en estas estrategias, a costa de unas cuantas salidas en falso.

Para estudiar la robustez de la estrategia vamos a analizar los resultados de esta, pero también realizaremos varias modificaciones. Veremos que ocurre si modificamos cuando se miden las tendencias, que tipo de medida de tendencia tomamos y que hacemos con nuestro capital cuando nos encontramos fuera del mercado.

Todas las simulaciones son de enero de 1999 a diciembre de 2019 y tiene en cuenta un 0,25% por transacción en concepto de slippage y comisiones.

Simulación 1: Sistemas SPY/CASH Momentum 12m

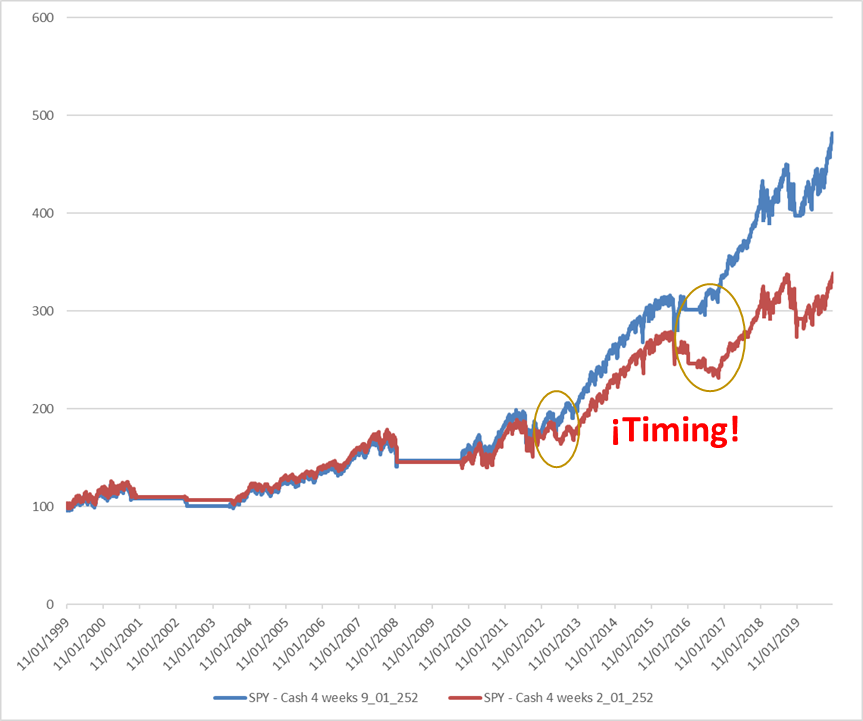

En este ejemplo simularemos una estrategia momentum que invierte en el ETF SPY (SP500) cuando el momentum es positivo y desinvierte completamente cuando el momentum es negativo. La medida de momentum que se tomará será de 252 sesiones (aproximadamente un año) y la medida de tendencia se tomará cada 4 semanas (aproximadamente un mes).

Comenzando en enero de 1999 veremos que ocurre si invertimos en esta estrategia, pero no solo al comienzo de cada periodo de cuatro semanas. Simularemos que hubiera ocurrido si cuatro inversores hubieran comenzado exactamente la misma estrategia con apenas una semana de diferencia.

De esta manera el primero reajusta posiciones cada cuatro semanas, y el segundo lo hace también cada cuatro semanas, pero comenzó a invertir una semana más tarde, y así sucesivamente.

Resultados simulación 1: Elaboración propia.

Como podemos observar la estrategia funcionó razonablemente bien para todos los inversores. Todos consiguieron una buena rentabilidad, menores drawdowns que el SPY (-50%) y algo de Alpha sobre este. Esto tiene sentido, ya que sabíamos antes de comenzar que era un entorno donde se espera que esta estrategia funcionara. Ahora bien, también observamos que nuestros inversores hubieran obtenido una diferencia de resultados muy importante.

La diferencia entre el mejor y el peor caso es de más de un 1,5% anualizado, que compuesto a lo largo de veinte años supone una diferencia de rentabilidad de más de un 120%.

Recordemos que se trata de exactamente la misma estrategia, con los mismos parámetros y en el mismo periodo de tiempo. Lo único que hemos cambiado es cuando tomamos las decisiones de entrada y salida.

Comparando resultados del mejor y peor sistema de la Simulación 1: Elaboración Propia

¿Quiere decir esto que hay una mejor combinación de decalaje o días para ejecutar la estrategia?

Desde nuestro punto de vista lo que observamos aquí es como se materializa lo que llamamos riesgo de tener bueno o mala suerte con el timing o timing luck risk en inglés.

No tiene sentido que optimicemos el modelo para cuadrar con los datos de este periodo porque el siguiente será totalmente independiente.

Simulación 2: Sistemas SPY/TLT Momentum 12m

Veamos ahora que hubiera ocurrido si repitiésemos exactamente la misma simulación del caso 1, pero nuestros cuatro inversores invierten en el ETF TLT (Renta Fija Americana) en vez de en efectivo.

Dado que los bonos de máxima calidad crediticia se consideran un activo refugio de la renta variable estos tienden a capturar capital miedoso con las caídas de esta. Sumado a su rentabilidad esperada positiva (al menos durante el último ciclo -algo discutible de ahora en adelante-) esto debería mejorar los resultados.

Resultados Simulación 2: Elaboración Propia

Como podemos ver de nuevo se obtuvo el esperado resultado positivo, que fue como esperábamos mejor que la combinación con efectivo. Las diferencias siguen apareciendo, aunque son menores que en el ejemplo anterior.

Curiosamente la cartera que se recompone la primera semana de cada cuatro, que obtuvo los peores resultados al combinar SPY con Efectivo, ahora queda muy favorecida. De nuevo el efecto de tener buena o mala suerte con el timing en acción.

Incluso con todo a favor (ninguna estrategia obtiene malos resultados) obtenemos diferencias importantes de más de un 0,7% anual que terminan suponiendo a lo largo de todo el periodo aproximadamente un 70% de diferencia en rentabilidad final.

Simulación 3: Sistemas SPY/CASH Momentum 6-12 meses

Las estrategias de momentum en RV de largo plazo tienen como objetivo protegernos de caídas prolongadas en los mercados de las que pueda resultar muy complicado recuperarse, es decir, son estrategias de gestión de riesgos, más defensivas que ofensivas.

Muchas estrategias simples utilizan como medida de tendencia la rentabilidad a 12 meses y por eso hemos utilizado 252 días en nuestros ejemplos anteriores. Sin embargo, ¿es 12 meses la mejor medida? ¿Por qué 12 y no 10, 8 u 6? Para este ejemplo repetiremos la simulación SPY/Cash, tomando siempre las medidas de tendencia en la primera semana, pero esta vez utilizando diferentes medidas de tendencias que irán desde aproximadamente 12 meses (252 días) a 6 meses (126 días).

Resultados Simulación 3: Elaboración Propia

De nuevo volvemos a observar que todos los resultados son razonablemente buenos, como se esperaba de estrategias de medio/largo plazo ejecutadas en un periodo en el que sabemos que esas tendencias terminaron apareciendo.

Aun así, seguimos obteniendo diferencias muy importantes de resultados para diferentes periodos de medida de tendencia. Curiosamente la medida equivalente a unos 6 meses obtuvo el peor resultado mientras que una medida muy similar, de 7 meses, obtuvo el mejor.

Comparando resultados del mejor y peor sistema de la Simulación 3: Elaboración Propia

La diferencia es abismal, con más de un 2,5% anualizado a favor de los 7 meses y 173% de diferencia en retorno final en el periodo. El drawdown de la estrategia de 7 meses es además muy inferior al del resto de estrategias.

¿Significa esto que es el mejor tipo de medida de tendencia? ¿O puede ser que, con este sistema, estas fechas de medida de tendencia, con este activo subyacente, y en este periodo, la medida de 7 meses ofrece el mejor resultado por puro azar?

Simulación 4: Sistemas SPY/TLT Momentum 6-12 meses

Veamos ahora que ocurre si repetimos el experimento y volvemos a intercambiar efectivo por el ETF de renta fija TLT.

Resultados Simulación 4: Elaboración Propia

De manera análoga a lo ocurrido con la simulación 1 respecto a la simulación 2 al introducir TLT los resultados mejoraron, como era de esperar. Sin embargo, esta vez las diferencias siguieron siendo muy notables, si no dramáticas. La diferencia entre el mejor y peor periodo es de más de un 300%. La medida de 7 meses sigue batiendo al resto, pero ahora milagrosamente la medida de 12 meses salta al segundo lugar tras añadir TLT.

De nuevo el azar en acción.

¿Cual es la moraleja de esta historia?

Se suele decir que los sistemas simples son mejores que los sistemas complejos, pero cuidado, demasiado simple puede convertirse en frágil.

Un sistema frágil es aquel en el que ligeros cambios en tus reglas o parámetros puedan llevar a resultados dramáticamente diferentes.

Si decides operar un sistema de momentum o seguimiento de tendencias deberías buscar la manera de encontrar equilibrio entre simplicidad y fragilidad.

Tomar medidas de tendencia cada 4 semanas ofrecerá diferentes resultados que hacerlo al principio de cada mes.

Tomar medidas de tendencia a principios de mes ofrecerá resultados diferentes que hacerlo durante el mes.

Diferentes tipos de medida de tendencia (momentum, medias móviles, etc.) ofrecerán diferentes resultados.

Diferentes periodos de tendencia (12 meses, 10 meses, 3 meses, etc.) ofrecerán diferentes resultados.

Cada una de estas decisiones puede ser crítica.

Como no sabemos qué ocurrirá en el futuro, al utilizar estrategias de seguimiento de tendencias, es conveniente definir qué tipo de tendencias quieres capturar (o de qué tipo de tendencias quieres protegerte), y entonces diversificar entre diferentes tipos de implementación.

Al hacerlo reducirás dramáticamente los riesgos de especificación de tu estrategia, obteniendo una exposición más pura a las ventajas de esta y reduciendo el efecto de tener buena o mala suerte con cada una de las decisiones de diseño que tomes.

Mejor más o menos bien, que específicamente mal.

Puedes contactar con Ignacio Villalonga a través de su blog Zona Quant, su cuenta de twitter, o por email.

También puedes hacerme llegar tus comentarios, sugerencias o propuestas a través de los siguientes canales de comunicación:

El canal de Telegram ‘Participar y Proteger’ donde abrimos debates y aclaramos dudas sobre River Patrimonio, Kronos, la Cartera Permanente y temas de inversión en general.

La lista de correo de River Patrimonio donde recibirás todas las novedades de los proyectos que llevo a cabo, toda la información referente a River Patrimonio y Kronos y más artículos.

Nuestro recién estrenado canal de Youtube: Participar y Proteger.

En la sección Biblioteca encontraras enlaces a libros, artículos, investigación financiera y otros textos que en mayor o menor medida han influido en la filosofía, estrategia y construcción de nuestro modelo de inversión.

En nuestra lista de reproducción de Spotify puedes escuchar algo de blues y olvidarte de todo esto un poco.

Para cualquier consulta personal puedes escribirme directamente a rafael.ortega@esferacapital.es

¡Gracias por tu tiempo!

Saludos,

Rafa

San Francesc de Formentera, Septiembre de 2020.